- Otwieranie zbyt dużych pozycji – Kuszeni dużymi możliwościami pogłębienia kapitału, chcąc jak najszybciej pomnożyć swój kapitał, inwestorzy zajmuję

- Zbyt późne zamknięcie pozycji, która przynosi straty – badania pokazują, że jeżeli zlecenie zabezpieczające nie zostanie ustawione tuż po zajęciu pozycji, nie zostanie ustawione już nigdy. Tym samym inwestorzy dopuszczają do głębkich strat w portfelu, co prowadzi do złych nawyków, a nawet zniechęcenia i strachu przed grą na giełdzie.

- Zbyt krótkie trzymanie pozycji które przynoszą zyski – realizacja niewielkich zysków, aby cieszyć się nim pomimo ograniczonych rozmiarów to błąd. Jeżeli rynek znajduje się w trendzie jest aż 70% szans że bęzie kontynuowany i zamknięcie pozycji na małym zysku będzie przedwczesne. Aby się przed tym uchronić:

- przygotuj plan działania przed otwarciem pozycji, inaczej pozostaje improwizacja,

- określ scenariusz, kiedy się poddamy i zamkniemy pozycję, jeśli rynek zwróci się przeciw nam i pojawi się strata,

- określ warunki dalszego utrzymywania pozycji, która przynosi nam zyski

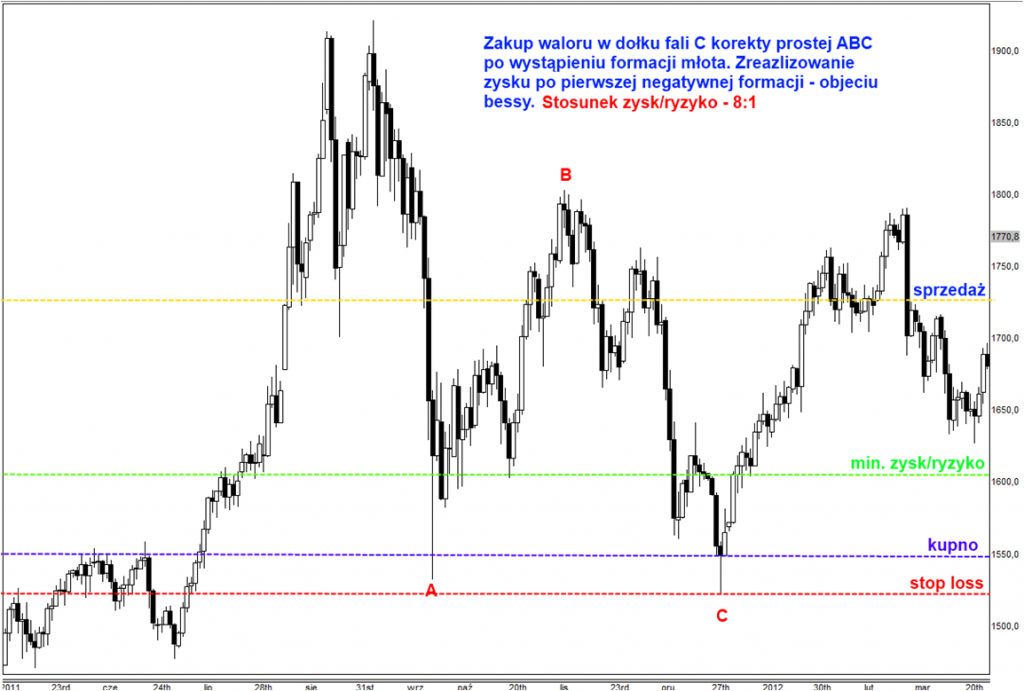

4. Potrzeba ciągłej aktywności na rynku – Inwestorzy sądzą, że każda potencjalna transakcja jest dla nas okazją, którą koniecznie trzeba wykorzystać. Zanim zdecydujemy się na trade powinniśmy ze spokojem określić potencjał danego ruchu (zysk) oraz ryzyko z nim związane. Dopiero wystąpienie ustalonego wcześniej stosunku (np. 3:1) powinno być bodźcem do zawarcia transakcji.

Polub nas na Facebook!

Polub nas na Facebook!