- Najlepsi gracze dążą do eliminacji emocji, twierdząc, że największym wrogiem inwestora jest jego psychika. Psychologia w inwestowaniu to aż 70% sukcesu. To odpowiedź na pytanie dlaczego pomimo znajomości teorii i sprawdzonej strategi inwestycyjnej wielu inwestorów traci swoje oszczędności.

- Skutecznym narzędziem do sprawdzenia wszystkich warunków poprawnej transakcji, rozpoznania błędów i oceny transakcji jest dziennik → cykliczna analiza! Pozwala na kontrolowanie własnej psychiki i odparacia pokus np. irracjonalnemu zwiększeniu pozycji czy pomijaniu ustawiania zlecenia zabezpieczającego.

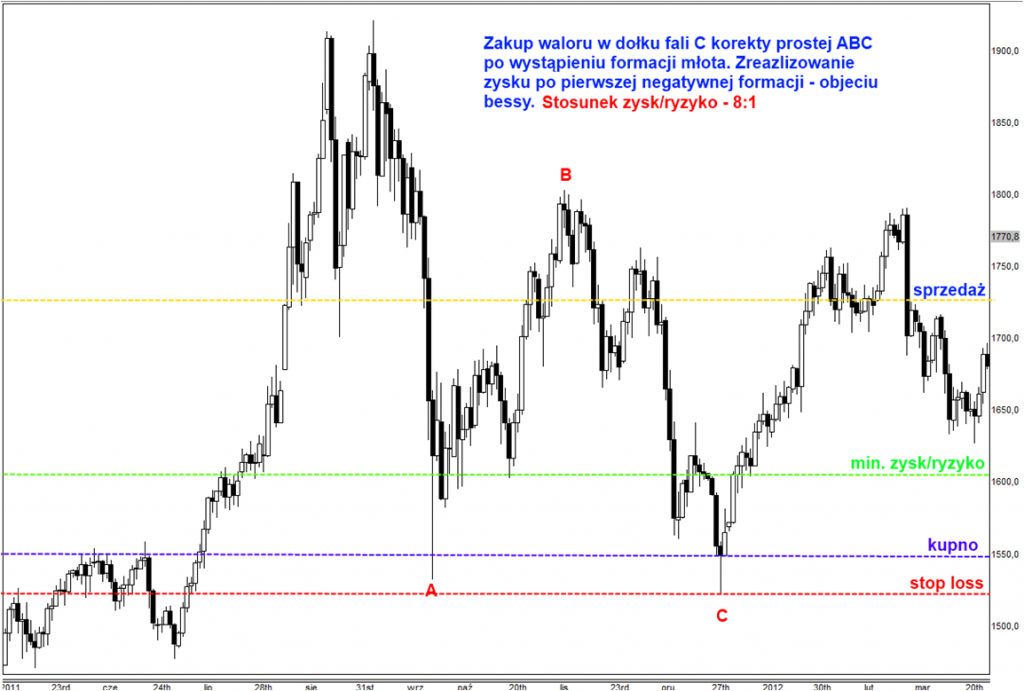

- Konstrukcja dziennika zależy od upodobań inwestora, ale najczęściej zawiera wszystkie informacje potrzebne do skutecznego zawarcia, prowadzenia i zakończenia transakcji. Są to szkice wykresów, trend, interwał, lokowana kwota, rodzaj zlecenia, powód zamknięcia pozycji oraz analiza całego procesu.

źródło: www.studenckiportfel.blogspot.com

źródło: www.studenckiportfel.blogspot.com

Polub nas na Facebook!

Polub nas na Facebook!