Zarządzanie portfelem inwestycyjnym cz.2

Do oceny efektywności zarządzania portfelem inwestycyjnym, oprócz wymienionych w części I mierników, wykorzystuje się:

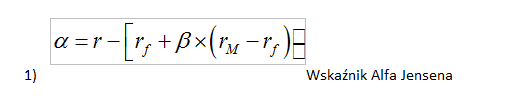

- Wskaźnik Alfa Jensena

- Wskaźnik ten obrazuje w ujęciu bezwzględnym (jako punkty procentowe) różnicę między stopą zwrotu z danego portfela, a stopą zwrotu z portfela leżącego na linii SML, o identycznym ryzyku systematycznym.

- Im wyższy wskaźnik Alfa Jensena, tym wyżej znajduje się dany portfel w rankingu portfeli o zbliżonych wartościach współczynnika beta.Tracking error

- Wskaźnik ten wyznaczany jest jako średnioroczne odchylenie standardowe dodatkowych stóp zwrotu, stanowiących różnicę pomiędzy stopą zwrotu portfela i stopą zwrotu z benchmarku.

- Im mniejsza wartość wskaźnika TE tym wyniki inwestycyjne osiągane przez dany portfel są bardziej zbliżone do wyników benchmarku.

2. Wskaźniki selektywności i dywersyfikacji

Nadwyżkowa stopa zwrotu z portfela ponad stopę wolną od ryzyka została podzielona przez Eugena Famę z Uniwersytetu Chicagowskiego na dwie części:

Selektywność (brutto):

- Selektywność netto

- Dywersyfikacja

Ryzyko:

- Ryzyko zarządzającego

- Ryzyko inwestora

Zatem całkowita rentowność = selektywność brutto + ryzyko

Wskaźnik selektywności obrazuje premię, jaką zarządzający portfelem inwestycyjnym uzyskał poprzez indywidualny dobór spółek. Może on tego dokonać poprzez zwiększenie udziału w portfelu spółek, które uważa za niedowartościowane, w stosunku do ich rzeczywistego udziału w rynku.

Selektywność brutto portfela obrazuje nadwyżkę osiągniętej stopy zwrotu ponad stopę zwrotu wynikającą z modelu CAPM o takim samym wskaźniku beta. Jest to ta część stopy zwrotu z portfela, która jest uzależniona bezpośrednio od umiejętności zarządzającego. Aby uwzględnić dodatkowo ryzyko specyficzne spółki należy obliczyć selektywność netto, która jest różnicą między selektywnością brutto, a dywersyfikacją.

Polub nas na Facebook!

Polub nas na Facebook!